ブラックリストに載ると銀行口座が凍結される?

新規の口座開設ができなくなる?

このような質問をいただくことがあります。

「ブラックリスト」の意味が後でも紹介するように、複数の意味があるので状況によりけりと言ったところではありますが、ブラックとなることで、口座が凍結ことはたしかに起こり得ます。

この記事では次のような事項をカバーします。

ブラックリストに載ると口座が凍結される?

ブラックリストに載ると、実際に口座が開設できなくなったり、口座が凍結されるなどの事態が起こり得ます。

しかし、「ブラックリスト」と一言でいっても、いくつか種類がありますので、以下では口座凍結などに関わる、2種類のブラックリストについて、まずは見ていきたいと思います。

口座の凍結に係わるブラックリスト

信用情報機関のブラックリスト

信用情報機関のブラックリストとは、ローンやクレジットカードの支払いを延滞すると起きるものです。

ブラックリストは正式な用語ではありませんが「新たにクレジットカードやローンの申込みができなくなった状態」を指します。

カード会社や信販会社などは利用者(借り手)の申込時点の個人情報を見て審査をします。しかし、それ以外にも「信用情報機関」といわれる外部機関の情報も見ています。

信用情報機関は、CIC、JICCといった機関が有名ですが、名前のとおり、個人の信用情報を持っています。

クレジットカード会社などは、信用情報機関(CICなど)に登録しており、利用者の返済状況をCICやJICCに報告し、また同時に、参考にもしています。

そのため、どこか一社のクレジットカード会社で返済を滞ると、その情報は信用情報機関にも共有されます。他のクレジットカード会社で新規の申し込みをしても弾かれてしまう、ということが起こります。

延滞や債務整理に係わる情報を「事故情報」と呼びますが、このような情報が信用情報として登録されることをブラックリストと呼びます

(事故情報の具体的な内容などはコチラを参照してください)

信用情報機関のブラックリストになると口座が凍結される?

信用情報機関のブラックリストになると口座凍結や新規口座開設ができなくなるなどがあるのでしょうか?

おそらくご存知だと思いますが、ペナルティとしては、ローンやクレジットカードは使えなくなります。

しかし、じつは銀行口座の開設は特に問題がなくできますし、口座が凍結されることもありません。

もっと言ってしまうと自己破産をしている人でも、個人として銀行口座を開設することはできてしまいます。

ただし、法人口座を開く場合は別です。自己破産をしている人が代表取締役として、法人口座を開くことはできなくなります。大手メガバンクの三菱UFJ銀行、三井住友銀行(SMBC)、みずほ銀行などは特に厳しいと言われています。

もし自己破産(または債務整理)などで信用情報が悪い人が法人口座を開設したい場合は、ネット銀行や地方銀行を使うのが良いと言われています。

また、銀行口座を作るのとはまた別の話ですが、ブラックや自己破産をしている場合は、法人としても借金ができなくなります。

信用保証協会からも相手にされませんので会社を運営している人やしようと考えている人は気をつけましょう。

警察のブラックリスト

信用情報機関ブラックリスト以外でも、警察のブラックリストというものがあります。

詐欺やその他犯罪に使われる恐れのある口座は警察からの要請で銀行が凍結します。これを「警察のブラックリスト」などと呼んだりします。

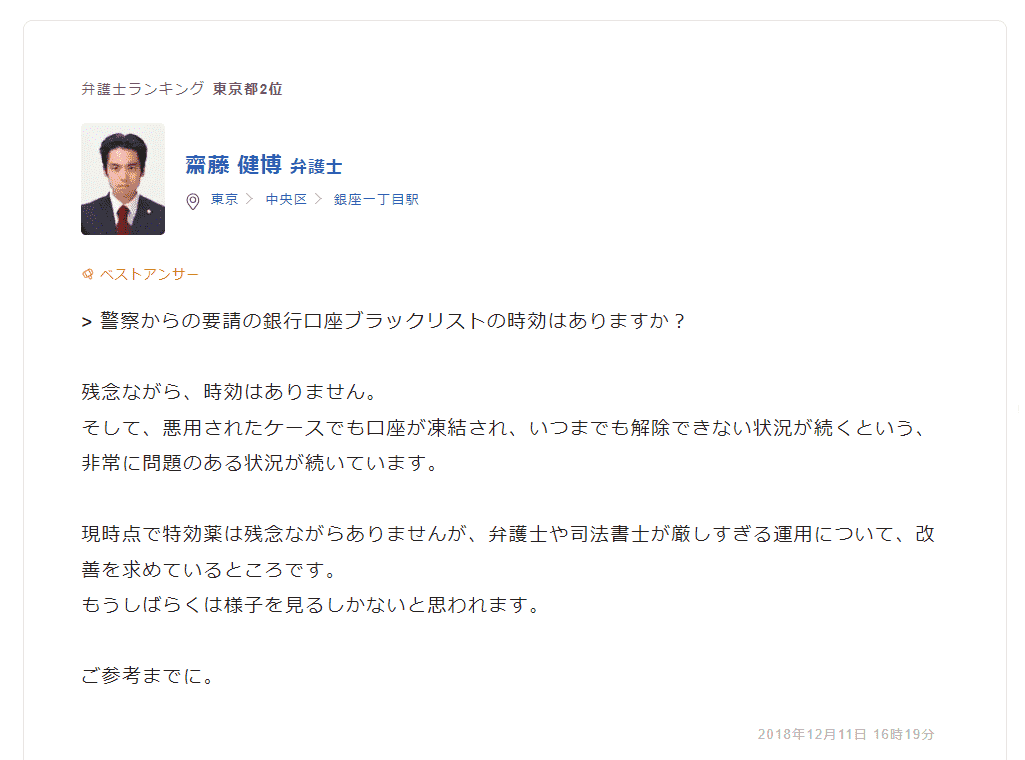

以下の例でも、弁護士の見解を読むことができますが、一度、警察の要請で口座が凍結されてしまうと、いつまでも復活しないことがほとんどであると述べられています。

(一度口座凍結されると時効は無い)

引用:弁護士ドットコム

警察のブラックリストで、口座凍結となったり新規の口座開設ができなくなるケースは珍しくありません。

オレオレ詐欺などのいわゆる特殊詐欺事件の認知件数は、2021年(令和3年)で14,498件。

被害額は282億円となっておりますが、このような犯罪組織はSNSやネット上で「口座買取」といわれる手段で一般の人から口座を入手しています。

数万円が即金で手に入るという甘い言葉の裏側には、犯罪に巻き込まれたり、口座を凍結されるというリスクが控えています。

口座買取の即日・即金してくれるサービスは儲かる?リスクは?

口座買取の即日・即金してくれるサービスは儲かる?リスクは?

事故情報としてカウントされるケースや回復条件

信用情報機関のブラックリストに載るか載らないかが決まる、「事故情報」ですが、以下が事故情報として見なされる代表的なケースです。

- 3ヶ月以上の滞納(62日以上経過)

- 債務整理実施後の5年間

- 自己破産や個人としての再生手続など

3ヶ月以上の滞納

一般的には、延滞は61以内に返済できるかどうか、が、信用情報を既存するかどうかの分かれ目になります。

61日以内に返済をすれば、信用情報から「延滞」という情報は消えてくれます。

ただし、延滞の開始から62日以上経過しても未だに返済しないと、「延滞」ステータスから「異動」ステータスに変わります。

そうすると、新たなクレジットカードや分割払い、リボ払いができなくなるなどが発生します。

債務整理から5年間

債務整理とは、借金を元々決めていた契約の返済条件などでは返せなくなったために、新たに借り手と貸し手で返済の条件やスケジュールを見直すことです。

これをすると、現実的な返済スケジュールに見直しができる一方で、やはりクレジットカードなどの作成は不可能になります。

整理から5年間は「債務整理」というステータスが付きます。

自己破産や個人の再生続き

債務整理をしても返済が不可能だとなった場合は、自己破産という手続きをします。

これをすると借金は返済する必要がなくなりますが、確定日から7~10年「自己破産」または「個人再生」という情報が信用に付与されます。

事故情報としてカウントされないケース

なお事故情報としてカウントされるのでは?とよく質問にあがるものの実際には事故情報とならないものも存在します。

- 債務を完済した後の過払い請求

- 過払い状態となっていた場合

過払い請求をすると、信用情報に「契約見直し」というステータスが付与される時期がありましたが現在は無くなりました。

債務整理している際に、「過払い状態」(払いすぎ法理的には無効)であることが判明することがあります。整理中は、「債務整理」というステータスがつきますが、最終的に債務がなくなれば、信用情報は回復します。

ショッピングローンなら口座にお金がないブラックでも利用できるか?

ブラックリストになった人は、銀行口座は開設できることは見てきましたが、クレジットカードを新たにつくったり、借り入れをするのは難しくなります。

そのような状態の解決策のひとつに、ショッピングローンや後払いアプリなどを利用するといった方法があります。

金融ブラックの人でも使える後払い機能

- ショッピングローン

- 後払いアプリ

ショッピングローンとは

ショッピングローンは、買い物するときの支払いを、分割で支払うことができるサービスです。

仕組みとしては、信販会社と呼ばれる会社に、買い物の代金を一時的に立て替えてもらって、その後に月々分割された料金を払っていくという仕組みです。

例えば、オリコローン、オリエントコーポレーション、ジャックス、セディナ、アプラスなどの会社が有名です。信販会社に返済するときは、「手数料」を上乗せするかたちでお金を返します。

支払い回数は1回~最大60回まで分割でできます。

なお手数料はカードローンなどとほぼ同じで年率最大18%程度となっています。

ショッピングローンを使う最大のメリットは、「その買い物」に対する審査しかされないので、クレジットカードなどの審査よりも比較的ゆるいことです。また10万円以下の金額の場合は、審査が行われないなどのケースもあります。

ですのでブラックの人でも、利用金額がそこまでおおきくなければ審査がおりる可能性があります。

また、あまり知られていませんが、ショッピングローンは、クレジットカードや一般的な融資の「総量規制」といったルールが適用されません。

「総量規制」とは、年収の3分の1しか借り入れできない、という法律です。ショッピングローンには、これが適用されないことからも審査が比較的緩いということがわかります。

デメリットとしては、商品単位の買い物別に申込が必要で煩雑ということが挙げられます。

またお店や商品ごとに使えるショッピングローンが異なったり、逆に使えなかったりもするので逆にクレジットカードのほうが利便性は高いと言えるでしょう。

後払いアプリ

後払いアプリとは、その名のとおり、後払いができるアプリです。

さきほど説明した信用情報などとは異なる、運営会社ごとの独自の審査基準で審査を行っているため、ブラックになっている人でも、利用できる可能性があります。

登録も非常に簡単で、アプリをダウンロードして、氏名、生年月日、住所、電話番号などの情報をいれるだけで利用することができます。

後払いアプリで最強なのは、Paidy(ペイディ)と言われるアプリです。

Paidy(ペイディ)であれば、利用開始に審査が不要(本人確認なし)で、翌月にまとめて支払い(翌月10日までに支払い)、月額の固定利用料や手数料などはゼロ円。

ちなみに超後払いを使うと、支払い期限を3ヶ月に伸ばすことができますし、VISA系列ならどの店舗でも使うことができます。(実店舗、ネットショップ問わず使える)

Paidy(ペイディ)│最強の後払いアプリ。メリットや使い方を完全解説

Paidy(ペイディ)│最強の後払いアプリ。メリットや使い方を完全解説

※後払いアプリは信用情報を見ていない会社も多いですが、Paidy(ペイディ)は信用情報を見ています。とはいえクレジットカードの申し込みよりも審査が緩いのは確かなようです。

後払いアプリやクレジットカードで現金化

後払いアプリを使うと、現金化という現金を調達する手法も使えるようになります。

クレジットカードでも昔からある手法ですが、高換金率の商品を購入して、買った商品を業者やフリマで転売して、現金を得る手法です。

最もオススメの方法は、クレジットカードや後払いアプリでAppleギフトカードを購入して、ギフト券買取サイトと呼ばれるオンラインの業者に買い取ってもらうことです。

Appleギフトカードは最近は常に高換金率で取引されており、93~98%程度で換金することが可能です。

やり方は簡単で、アップルの公式オンラインサイトにアクセスし、購入したい金額を選びます。あとは、Paidyのバーチャルカード番号を入力して購入するだけです。

Paidyは、VISAブランドです。バーチャールカードも発行できるので、クレジットカードで買い物するのと同様にカード番号を入力すればオンラインで買い物することができます。

Appleギフトカードもこれで購入できるので、現金化に使えるというわけです。

購入したギフトカードは、買取ライオンなどのギフト券買取サイトで売れば、すぐに現金化してもらえます。

買取率は93~98%程度、また、入金も申し込み時点から30分以内で振り込まれますので、すぐにお金が手に入ります。

買取ライオン│評判口コミを調査。Appleギフトカード98%?

買取ライオン│評判口コミを調査。Appleギフトカード98%?

ブラックリストについてよくある質問

ブラックリストや口座凍結などに関連してよくある質問もまとめました。

ブラックリストに載ると口座が開設できないのでしょうか?

まずブラックリストは、「警察によるブラックリスト」か「信用情報関連のブラックリスト」の2つに別れます。

警察によるブラックリストは、特殊詐欺などの犯罪にあなたの口座が使われている可能性があると警察が判断すると、銀行などの金融機関に口座を凍結することを要請するという流れで発生します。

一度このような経緯で凍結された口座は、再度使えるようになることはあまり無いと言います。また、このような情報も金融機関で共有されているため、別の銀行口座も作れなくなる可能性が高いと言われています。

一方で、信用関連情報のブラックリストは、口座を作れなくなる、口座が凍結される、といったリスクは(特に個人の場合は)ほとんどないと言えるでしょう。

しかし、一方で、ローンやクレジットカードの返済を延滞すると、別のクレジットカードを作れなくなったり、ローンを組めなくなったりするので、別の意味で困ることになりまので十分に注意しましょう。

ブラックリストになると携帯電話は止められてしまうのでしょうか?

信用情報機関のブラックリストに載ったとしても、携帯電話を止められることはありません。

ちなみに、信用情報は、金融機関と信用情報機関しか見ることはできないので、職場の人に知られるなどもありません。

実際的なデメリットは、ローンやリボ払いを利用できなくなる、クレジットカードを作れなくなるといったものになります。

どのようなことがあるとブラックリストに載るのでしょうか?

クレジットカードやローンの支払いの延滞などをするとブラックリストに載ってしまいます。

延滞しているという情報は、CICやJICCという信用情報機関を通じて個別の金融機関をまたいで共有されます。

単なる支払いの延滞であれば61日以内に返済すれば、信用情報は回復しますが、62日を超えると、「延滞」から「異動」という別のステータスとなり、簡単には回復しないことが知られています。

また債務整理をすると5年間、自己破産をすると7~10年間はブラックリストの状態になります。

お金が借りられなくなったり、クレジットカードを使えないと非常に困りますので、気をつけましょう。